ग्राहक आज अनजाने में बैंकों के लगाए अतिरिक्त शुल्क और चार्जेस का बोझ उठाते हैं। बैंक न केवल अपनी सेवाओं के लिए मनमाने ढंग से शुल्क बढ़ाते हैं, बल्कि ग्राहकों को अनुचित नियमों और शर्तों के जाल में फंसाते हैं। उदाहरण के लिए, एटीएम लेनदेन पर लगने वाले शुल्क, न्यूनतम बैलेंस की आवश्यकता और तीसरे पक्ष के उत्पादों (जैसे बीमा) की गलत बिक्री (मिस-सेलिंग) आम ग्राहकों के लिए परेशानी का कारण बन रही है।

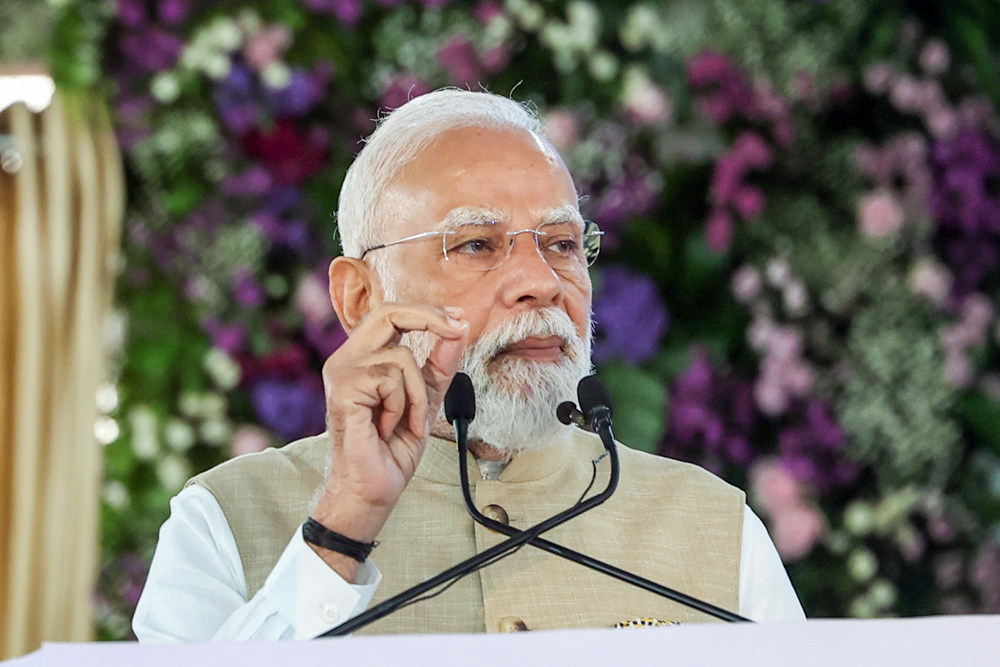

भारतीय बैंकिंग प्रणाली, जो देश की आर्थिक रीढ़ मानी जाती है, समय-समय पर ग्राहकों के साथ अनुचित व्यवहार के लिए आलोचना का विषय रही है। हाल ही में भारतीय रिजर्व बैंक (आरबीआई) की नई दिशानिर्देशों का ऐलान किया गया जिससे देश भर के बैंकों में नए सेवा शुल्कों और लेनदेन की सीमाओं को लेकर काफ़ी असमंजस की स्थिति फैली हुई है। ऑल इंडिया बैंक ऑफिसर्स कॉन्फेडरेशन के पूर्व महासचिव, थॉमस फ्रैंको ने हाल ही में बैंकों द्वारा ग्राहकों से अनुचित शुल्क वसूलने और आरबीआई की नीतियों के प्रभावों पर गंभीर सवाल उठाए हैं।

थॉमस फ्रैंको ने बैंकों की उन प्रथाओं पर प्रकाश डाला है, जिनके माध्यम से ग्राहक अनजाने में अतिरिक्त शुल्क और चार्जेस का बोझ उठाते हैं। उनके अनुसार, बैंक न केवल अपनी सेवाओं के लिए मनमाने ढंग से शुल्क बढ़ाते हैं, बल्कि ग्राहकों को अनुचित नियमों और शर्तों के जाल में फंसाते हैं। उदाहरण के लिए, एटीएम लेनदेन पर लगने वाले शुल्क, न्यूनतम बैलेंस की आवश्यकता और तीसरे पक्ष के उत्पादों (जैसे बीमा) की गलत बिक्री (मिस-सेलिंग) आम ग्राहकों के लिए परेशानी का कारण बन रही है।

आरबीआई के दिशानिर्देशों के बावजूद, बैंक ग्राहकों के साथ पारदर्शिता और निष्पक्षता बरतने में विफल रहे हैं। वे बताते हैं कि बैंकों द्वारा लगाए गए कई शुल्क, जैसे एटीएम से नकदी निकासी पर चार्ज या न्यूनतम बैलेंस न रखने की सजा, ग्राहकों के लिए अनुचित और बोझिल हैं। विशेष रूप से, छोटे बचत खाताधारकों और ग्रामीण क्षेत्रों के ग्राहकों पर इसका सबसे अधिक प्रभाव पड़ता है।

आरबीआई ने हाल ही में एटीएम संचालन, लेनदेन सीमा और शुल्क से संबंधित नए दिशानिर्देश जारी किए हैं। इन दिशानिर्देशों के अनुसार, ग्राहकों को अपने बैंक के एटीएम पर सीमित मुफ्त लेनदेन की सुविधा दी जाती है और अन्य बैंकों के एटीएम पर भी मुफ्त लेनदेन की संख्या निर्धारित की गई है। इन सीमाओं को पार करने पर ग्राहकों से शुल्क वसूला जाता है। फ्रैंको का तर्क है कि ये दिशानिर्देश बैंकों को ग्राहकों से अतिरिक्त शुल्क वसूलने की छूट देते हैं, जिससे आम आदमी पर बोझ बढ़ता है।

उदाहरण के लिए, यदि कोई ग्राहक अपने बैंक के एटीएम से पांच मुफ्त लेनदेन के बाद अतिरिक्त निकासी करता है, तो उसे प्रति लेनदेन 20 रुपये तक का शुल्क देना पड़ सकता है। इसी तरह, अन्य बैंकों के एटीएम पर तीन मुफ्त लेनदेन के बाद शुल्क लागू होता है। फ्रैंको के अनुसार, यह व्यवस्था ग्राहकों को उनकी ही बचत का उपयोग करने के लिए दंडित करती है।

इसके अलावा, आरबीआई ने डिजिटल बैंकिंग और साइबर सुरक्षा को बढ़ावा देने के लिए भी दिशानिर्देश जारी किए हैं, जैसे मल्टी-फैक्टर ऑथेंटिकेशन और अनधिकृत लेनदेन की स्थिति में ग्राहकों की शून्य देयता। हालांकि, फ्रैंको का कहना है कि इन नियमों का कार्यान्वयन अपर्याप्त है। बैंकों द्वारा ग्राहकों को सूचित करने और शिकायत निवारण की प्रक्रिया में पारदर्शिता की कमी बनी रहती है।

थॉमस फ्रैंको ने बैंकों द्वारा तीसरे पक्ष के उत्पादों, विशेष रूप से बीमा और म्यूचुअल फंड, की मिस-सेलिंग पर विशेष ध्यान दिया है। उनके अनुसार, बैंक कर्मचारी अक्सर ग्राहकों, विशेष रूप से वरिष्ठ नागरिकों, को भ्रामक जानकारी देकर ऐसे उत्पाद बेचते हैं जो उनकी वित्तीय जरूरतों के लिए उपयुक्त नहीं होते। उदाहरण के लिए, सिंगल प्रीमियम बीमा पॉलिसियों की बिक्री में ग्राहकों को जोखिमों की पूरी जानकारी नहीं दी जाती, जिसके परिणामस्वरूप कई लोग अपनी बचत खो देते हैं।

अक्सर देखा गया है कि बैंकों द्वारा ग्राहकों को अनुचित शर्तों वाले ऋण समझौतों में फंसाया जाता है। उदाहरण के लिए, फ्लोटिंग रेट होम लोन लेने वाले ग्राहकों को ब्याज दरों में कमी का लाभ स्वचालित रूप से नहीं दिया जाता और इसके लिए अतिरिक्त शुल्क वसूला जाता है। यह न केवल अनुचित है, बल्कि आरबीआई की ग्राहक अधिकार चार्टर का भी उल्लंघन करता है, जिसमें निष्पक्ष व्यवहार और पारदर्शिता की बात कही गई है।

आरबीआई ने 2014 में ग्राहक अधिकार चार्टर जारी किया था, जिसमें पांच मूलभूत अधिकारों की बात की गई थी। निष्पक्ष व्यवहार, पारदर्शिता, उपयुक्तता, गोपनीयता और शिकायत निवारण। हालांकि, फ्रैंको और अन्य उपभोक्ता कार्यकर्ताओं का कहना है कि आरबीआई ने इन अधिकारों को लागू करने के लिए कोई ठोस कदम नहीं उठाए। उदाहरण के लिए, शिकायत निवारण के लिए समयसीमा निर्धारित नहीं की गई है और बैंकिंग लोकपाल अक्सर बैंकों के पक्ष में ही फैसले सुनाता है। आरबीआई को बैंकों पर सख्ती बरतनी चाहिए और अनुचित शुल्क वसूली, मिस-सेलिंग और एकतरफा समझौतों पर रोक लगानी चाहिए। उनके अनुसार, आरबीआई की निष्क्रियता बैंकों को ग्राहकों का शोषण करने की खुली छूट देती है।

बैंकों की इन प्रथाओं का सबसे अधिक प्रभाव मध्यम वर्ग, छोटे बचतकर्ताओं और ग्रामीण क्षेत्रों के ग्राहकों पर पड़ता है। न्यूनतम बैलेंस न रख पाने वाले खाताधारकों से भारी जुर्माना वसूला जाता है, जो उनकी बचत को और कम करता है। इसके अलावा, डिजिटल बैंकिंग के बढ़ते उपयोग के साथ, साइबर धोखाधड़ी के मामले भी बढ़े हैं और ग्राहकों को नुकसान की भरपाई के लिए लंबी कानूनी प्रक्रिया से गुजरना पड़ता है।

ऐसे में कुछ समाधान पर आरबीआई को गंभीरता से विचार करने की ज़रूरत है। टेलीकॉम सेक्टर की तरह, बैंक खातों की पोर्टेबिलिटी को आसान करना चाहिए, ताकि ग्राहक आसानी से बैंक बदल सकें। बैंकों को सभी शुल्क और चार्जेस की जानकारी स्पष्ट और सरल भाषा में देनी चाहिए। तीसरे पक्ष के उत्पादों की बिक्री के लिए सख्त नियम और ग्राहक सहमति अनिवार्य होनी चाहिए। आरबीआई को शिकायत निवारण के लिए समयसीमा निर्धारित करनी चाहिए और बैंकों पर दंड लगाना चाहिए। छोटे लेनदेन और ग्रामीण क्षेत्रों में एटीएम शुल्क को पूरी तरह खत्म करना चाहिए।

थॉमस फ्रैंको के विचार और आरबीआई के दिशानिर्देशों के विश्लेषण से स्पष्ट है कि भारतीय बैंकिंग प्रणाली में सुधार की आवश्यकता है। बैंकों द्वारा ग्राहकों से अनुचित शुल्क वसूलने और मिस-सेलिंग की प्रथाएं आम आदमी के लिए वित्तीय बोझ बढ़ा रही हैं। आरबीआई को अपनी नियामक भूमिका को और सख्ती से निभाना होगा और ग्राहक अधिकारों की रक्षा के लिए ठोस कदम उठाने होंगे। फ्रैंको का यह संदेश कि “ग्राहकों का सशक्तिकरण धन संरक्षण का सबसे सुरक्षित तरीका है,” हमें यह सोचने पर मजबूर करता है कि बैंकिंग प्रणाली को पारदर्शी, निष्पक्ष और ग्राहक-केंद्रित बनाने की जरूरत है।